Mossack ajudou a esconder patrimônio de casais prestes a se divorciar

Fernando Rodrigues

As offshores a serviço de maridos preocupados com suas “ex”

Mercado de super-ricos se separando é grande para a Mossack

Por Will Fitzgibbon

Panama Papers

Christopher Williams havia aguardado durante 90 minutos no interior do escritório de uma empresa de helicópteros turísticos da ilha havaiana de Kauai, mantendo o olhar atento no estacionamento logo abaixo. Em suas mãos ele tinha documentos judiciais, prontos para serem entregues a um bilionário russo envolvido num intrincado divórcio. Ele tinha uma pequena câmera de vídeo presa à roupa para registrar o momento.

Repentinamente, Williams viu sua chance. Ele descruzou as pernas e soltou o ar, abriu a porta e desceu um pequeno lance de escadas, cruzando o asfalto até o comboio de SUVs brancos. Dentro de um dos veículos estava Dmitri Rybolovlev, magnata da mineração cuja mulher, Elena, afirmava que ele estava escondendo dinheiro que ela queria que constasse do processo de divórcio.

“Para Dmitri”, disse William enquanto arremessava os documentos judiciais pela janela aberta do motorista até o colo de um dos choferes do bilionário. Ele fixou os olhos em Rybolovlev enquanto o motorista pisava no acelerador e ia embora.

“Entregues”, gritou Williams, sem ar.

A perseguição de Williams foi apenas um episódio numa caçada global por ativos num dos mais rancorosos divórcios do mundo. O episódio ilustra a distância que cônjuges, seus advogados e perseguidores profissionais têm de percorrer em busca das riquezas escondidas em complexas redes de companhias e trusts offshore.

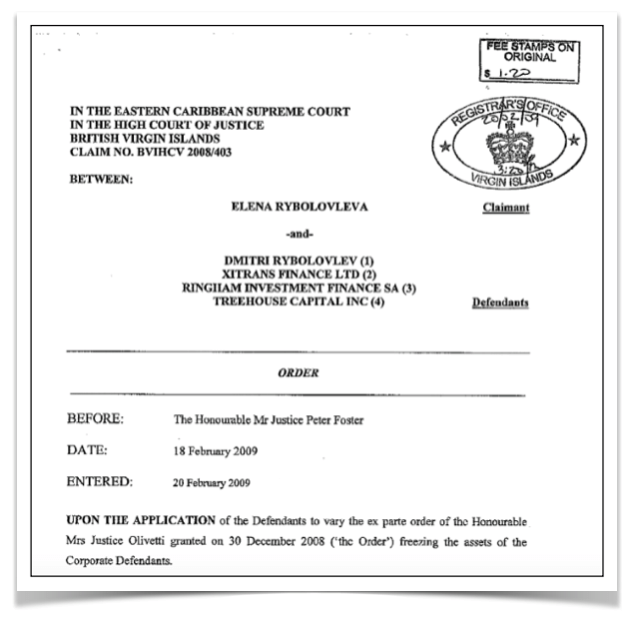

Os detalhes da luta que foi o divórcio de Rybolovlev e de muitas outras pessoas estão nos arquivos secretos obtidos pelo Consórcio Internacional de Jornalistas Investigativos (ICIJ), pelo o jornal alemão “Süddeutsche Zeitung” e por outros parceiros.

No Brasil, o UOL, por meio do Blog do Fernando Rodrigues, participou da investigação jornalística. Outros 2 veículos brasileiros que estão nessa parceria são o jornal “O Estado de S.Paulo” e a Rede TV!.

Os mais de 11 milhões de documentos, datados de 1977 a dezembro de 2015, mostram o trabalho interno da Mossack Fonseca, uma firma de advocacia de atuação global que ajuda seus clientes a criar abrigos offshore –empresas abertas em paraísos fiscais. Eles fornecem informações absolutamente detalhadas –transferência de dinheiro, datas de abertura das empresas, ligações entre as companhias e pessoas físicas– que iluminam o obscuro universo alternativo, onde as pessoas vão para jogar com regras diferentes, e de uma empresa que permite tal comportamento.

FRAUDE FAMILIAR?

“Um marido desonesto é um fraudador tanto quanto Bernard Madoff”, disse ao ICIJ Martin Kenney, especialista em recuperação de ativos nas Ilhas Virgens Britânicas que tem trabalhado para esposas da Rússia, Reino Unido, Suíça e Estados Unidos. “Essas companhias e fundações offshore…são instrumentos de um jogo de esconde-esconde.”

No centro da batalha legal de Elena Rybolovleva estava a acusação de que seu marido –atualmente ranqueado pela Forbes como o 14º homem mais rico da Rússia– havia usado paraísos fiscais para ajudar a esconder imóveis e outros bens.

Os documentos entregues por Williams naquele dia tinham como alvo uma cobertura em Nova York, avaliada em US$ 88 milhões, compra que, segundo Elena, violou uma ordem judicial suíça que previa o congelamento dos ativos do marido.

Mas havia um tesouro ainda maior em outro lugar. Nas Ilhas Virgens Britânicas, uma empresa de fachada (shell company) foi usada para comprar e manter obras de arte avaliadas em US$ 650 milhões com a ajuda da Mossack Fonseca.

Há décadas, cônjuges –quase sempre homens e parte do “1%” dos mais ricos do mundo– pedem à Mossack Fonseca que os ajudem a proteger ativos de suas futuras ex, segundo os arquivos. E a Mossack Fonseca tem concordado em adotar tais medidas com pouca hesitação.

Na Tailândia, a empresa ofereceu ajuda quando um marido pediu, por e-mail, uma “bala de prata” caso de sua mulher tentasse despojá-lo de seus ativos.

No Equador, funcionários da Mossack Fonseca propuseram a criação de empresas de fachada para um “cliente que precisava adquirir uma corporação panamenha para a qual transferir ativos antes do divórcio”.

De Luxemburgo, funcionários faziam piada e enviaram emoticons quando concordaram em ajudar outro marido, um holandês que queria “proteger” ativos “contra os desagradáveis resultados de um divórcio (que estava próximo!)”.

Os fornecedores de serviços offshore, que sabidamente colocam os ativos dos maridos além do alcance de suas mulheres, podem ser processados, dizem especialistas.

“Quanto mais próximo do divórcio essas pessoas adotarem esse tipo de conduta, mais provável é que esses ativos sejam eventualmente colocados de lado por fraude conjugal”, disse Sanford K. Ain, advogado que atua na capital dos EUA, Washington, e que trabalhou num caso de divórcio tão complexo que mantinha um intrincado diagrama das contas bancárias, companhias e trusts do marido num notebook em sua mesa. “Parecia que havia brotado espaguete na página”, disse Ain, lembrando que custou entre US$ 2 milhões e US$ 3 milhões para rastrear tudo aquilo.

Saiba como foi feita a série Panama Papers